Приказ на принятие на учет основных средств. Новая версия этого документа. Сокращение числа налогооблагаемых объектов

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Ввод основных средств в эксплуатацию

Если организация приобрела (получила в качестве вклада в уставный капитал и т.д.) основное средство, то встает вопрос, с какого момента нужно начислять амортизацию по нему в бухгалтерском и налоговом учете.

Что признается основным средством

Напомним, что в принципе является основным средством для целей бухгалтерского и налогового учета. Это объекты, удовлетворяющие следующим критериям (п. 4 ПБУ 6/01 ; п. 1 ст. 256 НК РФ):

- объект будет использоваться в производстве, для управленческих нужд организации либо для предоставления организацией за плату во временное пользование;

- объект будет использоваться более чем 12 месяцев;

- организация не собирается продавать этот объект;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Что касается стоимости этого объекта, то правила такие (п. 5 ПБУ 6/01 ; п. 1 ст. 256 НК РФ):

- в бухучете основными средствами признаются объекты стоимостью свыше 40 000 руб. либо меньшей суммы, которую организация зафиксировала в своей учетной политике;

- для целей налогообложения прибыли и УСН объект включается в состав ОС, если его стоимость более 100 000 руб. При меньшей стоимости объекта его можно признать в качестве МПЗ.

В налоговом учете есть еще одно требование к объектам основных средств - они должны принадлежать организации на праве собственности (п. 1 ст. 256 НК РФ).

Ввод в эксплуатацию основных средств

При принятии объекта к бухгалтерскому учету составляется акт по форме ОС-1 (утв. Постановлением Госкомстата РФ от 21.01.2003 № 7). И с 1 числа месяца, следующего за месяцем принятия объекта ОС к учету, по нему следует начислять амортизацию указанным в учетной политике способом (п. 21 ПБУ 6/01 ). Даже если не будет составлен отдельный Акт ввода основных средств в эксплуатацию.

Составить учетную политику для целей бухгалтерского и налогового учета вам поможет Конструктор на нашем сайте .

А вот для того, чтобы начать начислять амортизацию для целей налогообложения прибыли, необходим документ, который подтвердит дату ввода в эксплуатацию основных средств (п. 4 ст. 259 НК РФ). Поэтому возможны два варианта:

- дополнить акт ОС-1 сведениями о дате ввода объекта в эксплуатацию;

- составить отдельный Акт ввода основных средств или Приказ о вводе в эксплуатацию основных средств. Этот документ должна подписать Комиссия по вводу в эксплуатацию основных средств. Документ можно составить в произвольной форме (можно взять за основу предлагаемый нами образец).

Сроки ввода в эксплуатацию основных средств

Никаких особых сроков, в течение которых объект должен быть введен в эксплуатацию, нет. Объект может оставаться на складе и не использоваться. Но в этом случае:№ 03-07-РЗ/67429 );

Ввод в эксплуатацию основных средств: проводки

Приобретенный (полученный иным способом) объект изначально учитывается в бухучете на счете 08 «Вложения во внеоборотные активы». Далее все затраты, связанные с приобретением этого объекта, собираются на указанном счете. Принятие объекта к учету в качество основного средства (учет ввода в эксплуатацию основных средств) отражается записью по дебету счета 01 «Основные средства» в корреспонденции с кредитом счета 08.

ОС — это часть активов организации, которые участвуют в производственном процессе организации и при оказании услуг. Подробно ОС описаны в ПБУ 6/01, утвержденном Приказом Минфина 30.03.2001 N 26н.

Основное средство по определению — недвижимость, транспорт, разнообразное производственное оборудование, расходные материалы и т п. Готовая продукция к основным средствам не относится.

Налоговый учет ОС отличается для компаний на ОСНО и УСН. В этой статье мы рассмотрим компанию на ОСНО, а об учете основных средств для УСН читайте .

Как определить стоимость основных средств (ОС)?

Определение первоначальной стоимости основного средства необходимо, чтобы корректно принять его к учету. По сути, это затраты компании на приобретение этого имущества.

Что входит в первоначальные затраты?

- Деньги, которые выплачены поставщику ОС по договору купли-продажи;

- Затраты на доставку ОС до места и монтаж (при необходимости);

- Затраты на строительство (при необходимости);

- Оплата работы посредника при приобретении имущества;

- Таможенные и государственные пошлины и сборы;

Если ОС было получено в дар, то стоимость определяется согласно среднерыночной цене на тот день, когда средство было принято к учету.

Важно помнить: компании на ОСНО не включают в первоначальную стоимость основных средств НДС.

Как принять к учету основное средство?

Первоначальная стоимость ОС накапливается на 08 счете «Вложения во внеоборотные активы». После предварительных работ (монтажа, строительства), основное средство официально вводится в эксплуатацию.

Запись:

Д01 — К08 — на сумму первоначальной стоимости объекта.

Обязательно внесите в бухгалтерский актив акт о приеме-передаче объекта основных средств. Он составляется в произвольной форме, либо унифицированным № ОС-1.

Важно при постановке на учет выбрать срок полезного использования ОС согласно классификатору №1, утвержденным постановлением Правительства РВ 1 января 2002 года.

Начисление амортизации на стоимость основного средства

Стоимость объекта ОС списывается в расходы постепенно. Компании списывают стоимость равными частями, пока идет срок полезного использования ОС и его стоимость не станет равным нулю (пока оно не самортизируется).

Теперь поговорим об амортизации ОС

Начисление начинается со следующего месяца после ввода ОС в эксплуатацию. То есть, имущество начинает постепенно дешеветь, если его потребительские свойства ухудшаются со временем. В балансе компании стоимость основных средств отражается за вычетом амортизации, по остаточной стоимости.

Если, как, к примеру, в случае с земельными участками имущество не меняется со временем, то его амортизировать не нужно.

Пример: компания на ОСНО приобрела оборудование для зубного кабинета стоимостью 59 000 рублей (в т.ч. НДС- 9000 рублей).

Д08 — К60 — стоимость оборудование для зубного кабинета 50 000 рублей;

Д19 — К60 — величина НДС по полученной от поставщика счет-фактуре 9000 рублей;

Д08 — К60 — оплата услуг по доставке и подключению оборудования 10 000 рублей (без НДС);

Д01 — К08 — вводим станок в эксплуатацию 60000 рублей.Срок полезного использования — 5 лет — все это время будем списываться амортизация и снижаться стоимость. Согласно ПБУ 06/1, для расчета величины ежемесячной амортизации вводится норма амортизации, исчисленной согласно сроку полезного использования ОС.

Сумма амортизации = годовая норма амортизации * Первоначальная стоимость.

ГНА = (1/n)*100%, где n — количество лет полезного использования. В этом случае она равна, соответственно 1/5 = 20%.60000*20% = 12000 рублей — на эту сумму за год самортизирует оборудование. Соответственно в месяц эта сумма равна 12000/12 = 1000 рублей, а ежемесячная норма амортизации — 1.667%. Дата ввода в эксплуатацию оборудования — 1 июля 2015 года. То есть 31 августа 2015 вам нужно сделать следующую запись:Д20 — К02 — начислена амортизация в размере 1000 рублей.

Подробнее об амортизации ОС читайте в этой статье .

Как отразить выбытие основного средства?

Выбытие происходит по двум причинам — ОС перестало не приносить экономическую пользу (но принадлежит компании) или право собственности на объект передали другому лицу.

1. Экономическая «бесполезность»

Оценочная комиссия должна осмотреть объект и принять решение об его выбытии, подписать соответствующий акт (либо формы №ОС-4, либо разработать собственный бланк).

Д91 — К60 — списываем стоимость ликвидации объекта.

2. Переход права собственности

Д01.в - К01 — списываем первоначальную стоимость объекта

Д02 — К01.в - списываем накопленную амортизацию

Д91 — К01.в - списываем остаточную стоимость

Д62 — К91 — получаем выручку от продажи ОС

Д91 — К68 — начисляется НДС с реализации ОС (для компаний на ОСНО)

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Бухгалтерский учет основных средств медицинских организаций регламентируется (ПБУ 6/01).

Основными средствами медицинских организаций является специальное медицинское оборудование. Как правило, оно достаточно дорогостоящее, поэтому особое внимание следует уделить формированию первоначальной стоимости объектов основных средств. Пополнение основных средств организаций происходит за счет приобретения за плату, в качестве взносов в уставные капиталы, а также в порядке дарения или при проведении товарообменных (бартерных) операций.

Основные средства, как правило, поступают в порядке купли-продажи у других организаций и заводов-производителей. Первоначальная стоимость таких основных средств включает в себя сумму фактических затрат на их приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ) (п. 8 ПБУ 6/01). К расходам на приобретение основных средств относятся:

суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

суммы, уплачиваемые организациями за информационные и консультационные услуги, связанные с приобретением основных средств;

регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением) прав на объект основных средств;

таможенные пошлины;

вознаграждения, уплачиваемые посреднической организацией, через которую приобретен объект основных средств;

иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

В целях налогового учета формирование первоначальной стоимости осуществляется аналогично бухгалтерскому учету. Отличие в определении первоначальной стоимости составляет отражение процентов по заемным обязательствам, за счет которых были приобретены основные средства. В целях налогообложения эти расходы учитываются только в составе внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ), а следовательно, в формировании первоначальной стоимости не участвуют.

Не подлежат включению в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств. Исключение могут составлять командировочные расходы сотрудников организаций, связанные с приобретением объектов основных средств. Такие расходы включаются в состав первоначальной стоимости.

Затраты, связанные с приобретением основных средств, аккумулируются на счете 08 «Вложения во внеоборотные активы», а при вводе в эксплуатацию объекта списываются на счет 01 «Основные средства» по сформированной первоначальной стоимости. Основным первичным документом, на основании которого производится постановка на учет объекта основных средств и оформление соответствующей бухгалтерской записи, является акт о приемке-передаче объекта основных средств (кроме зданий, сооружений) - форма № ОС-1.

Пример 1

Медицинский центр ООО «Лекон» приобрел медицинское оборудование у российского поставщика. В соответствии с договором прием этого оборудования осуществлялся сотрудником центра, откомандированным на завод-изготовитель.

Поставщику за данное оборудование было перечислено 55 000 руб. (в том числе НДС - 8387,5 руб.). Командировочные расходы сотрудника составили 2500 руб. (суточные, оплата гостиницы, билеты на проезд).

Расходы по установке и дополнительной наладке приобретенного оборудования составили 5000 руб. (в том числе НДС - 762,5 руб.).

Согласно ПБУ 6/01 и ст. 257 НК РФ к затратам на приобретение данного объекта основных средств, включаемым в состав первоначальной стоимости, относятся:

сумма, выплаченная поставщику согласно договору (без учета НДС)-46 612,5 руб.;

командировочные расходы сотрудника - 2500 руб.;

расходы по установке и наладке медицинского оборудования (без учета НДС) - 4237,5 руб.

Таким образом, первоначальная стоимость объекта основных средств составит 53 350 руб.

В бухгалтерском учете данные операции получат следующее отражение:

Дебет 60 «Расчеты с поставщиками и подрядчиками» - Кредит 51 «Расчетные счета» - на сумму, выплаченную поставщику за медицинское оборудование - 55 000 руб.;

Дебет 07 «Оборудование к установке» - Кредит 60 «Расчеты с поставщиками и подрядчиками» - на стоимость приобретенного оборудования, требующего монтажа (без учета НДС) - 46 612,5 руб.;

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» - Кредит 60 «Расчеты с поставщиками и подрядчиками» - на сумму НДС по полученному оборудованию - 8387,5 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 07 «Оборудование к установке» - на сумму переданного оборудования в монтаж - 46 612,5 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 71 «Расчеты с подотчетными лицами» - на сумму командировочных расходов, отнесенных на капитальные затраты по приобретенному оборудованию, согласно авансовому отчету - 2500 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 60 «Расчеты с поставщиками и подрядчиками» - на сумму затрат по установке и наладке медицинского оборудования - 4237,5 руб.;

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» - Кредит 60 «Расчеты с поставщиками и подрядчиками» - на сумму НДС по произведенным работам по установке и наладке оборудования - 762,5 руб.;

Дебет 60 «Расчеты с поставщиками и подрядчиками» - Кредит 51 «Расчетные счета» - на сумму, выплаченную подрядной организации за установку и наладку медицинского оборудования -5000 руб.;

Дебет 01 «Основные средства» - Кредит 08 «Вложения во внеоборотные активы» - на сумму сформированной первоначальной стоимости объекта основных средств, принятого на учет - 53 350 руб.;

Дебет 68 «Расчеты по налогам и сборам» - Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» - на сумму принятого к вычету НДС, уплаченного поставщику оборудования и подрядной организации - 9150 руб.

Сумму предъявленного поставщиком оборудования НДС можно принять к вычету в периоде принятия к учету медицинского оборудования в качестве оборудования к установке, т.е. на счет 07 «Оборудование к установке» (п.1 ст.172 НК РФ). НДС, предъявленный подрядчиком, осуществляющим монтаж медицинского оборудования, принимается к вычету в периоде предъявления (при выполнении необходимых условий) – п.6 ст.172 НК РФ.

Стоимость объектов основных средств погашается путем начисления амортизации. Пунктом 18 ПБУ 6/01 определено четыре способа начисления амортизации:

1) линейный способ;

2) способ списания стоимости пропорционально объему оказываемых услуг;

3) способ уменьшаемого остатка;

4) списание стоимости по сумме чисел лет срока полезного использования.

При линейном методе начисления амортизации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, определяемой исходя из срока полезного использования этого объекта.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету исходя из ожидаемого срока использования объекта в соответствии с ожидаемой производительностью или мощностью, степенью физического износа, а также с учетом нормативно-правовых и других ограничений использования (срока аренды) (п. 20 ПБУ 6/01).

Начисление амортизации по способу списания стоимости пропорционально объему оказываемых услуг производится исходя из натурального показателя объема оказанных услуг в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема услуг за весь срок полезного использования объекта.

При начислении амортизации по способу уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, определенной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством РФ.

При начислении амортизации по способу списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости основных средств и годового соотношения, в числителе которого стоит число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы этого объекта.

Организации, как правило, используют линейный метод начисления амортизации.

Пример 2

Согласно Классификации основных средств данное оборудование отнесено к четвертой амортизационной группе. Срок полезного использования для данного оборудования установлен в 6 лет (72 месяца). Начисление амортизации производится линейным способом.

Ежемесячная сумма амортизационных отчислений составит: 625 руб. = (45 000 руб. : 72 мес.)

Таким образом, ежемесячно будет производиться начисление амортизации на сумму 625 руб.:

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - на сумму амортизации по медицинскому оборудованию - 625 руб.

Для целей налогообложения установлено два начисления амортизации (ст. 259 НК РФ):

1) линейный;

2) нелинейный.

При линейном способе сумма начисленной за один месяц амортизации объекта определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта по следующей формуле:

К = (1: n)х 100%,

где

K - норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

Пример 3

ООО «Лекон» - медицинский центр по оказанию услуг в области косметологии - приобрело медицинское оборудование для электродепиляции. Первоначальная стоимость приобретенного оборудования составляет 45 000 руб.

Согласно Классификации основных средств данное оборудование отнесено к четвертой амортизационной группе.

Срок полезного использования для данного оборудования установлен в 6 лет (72 месяца). Для целей налогообложения используется линейный метод начисления амортизации:

К= (1: 72) х 100% = 1,389%.

Исходя из этого сумма ежемесячных амортизационных отчислений в целях налогообложения составит: 625 руб. = (45 000 руб. х 1,389%).

Таким образом, сумма амортизации при применении линейного метода в бухгалтерском и налоговом учете совпадает.

Расчет амортизации при применении нелинейного метода производится следующим образом.

Организация должна распределить все свои объекты основных средств на 10 амортизационных групп (исходя из сроков их полезного использования). Если по каким-то объектам амортизация начисляется с применением коэффициентов, то такие объекты выводятся в отдельные подгруппы, которые формируются в рамках соответствующих амортизационных групп.

На 1-е число налогового периода, с начала которого учетной политикой для целей налогообложения установлено применение нелинейного метода, для каждой амортизационной группы (подгруппы) определяется суммарный баланс, который рассчитывается как суммарная стоимость всех объектов амортизируемого имущества, отнесенных к данной амортизационной группе (подгруппе), в порядке, установленном ст. 322 НК РФ.

В дальнейшем суммарный баланс каждой амортизационной группы (подгруппы) определяется на 1-е число месяца, для которого определяется сумма начисленной амортизации.

Суммарный баланс определяется без учета объектов амортизируемого имущества, амортизация по которым начисляется линейным методом в соответствии с п. 3 ст. 259 НК РФ (например, вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в 8, 9, 10 амортизационные группы, всегда применяется линейный метод начисления амортизации).

По мере ввода в эксплуатацию объектов амортизируемого имущества первоначальная стоимость таких объектов увеличивает суммарный баланс соответствующей амортизационной группы (подгруппы). При этом первоначальная стоимость таких объектов включается в суммарный баланс соответствующей амортизационной группы (подгруппы) с 1-го числа месяца, следующего за месяцем, когда они были введены в эксплуатацию.

При изменении первоначальной стоимости основных средств в соответствии с п. 2 ст. 257 НК РФ (в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации) суммы, на которые изменяется первоначальная стоимость указанных объектов, учитываются в суммарном балансе соответствующей амортизационной группы (подгруппы).

Суммарный баланс каждой амортизационной группы (подгруппы) ежемесячно уменьшается на сумму начисленной по этой группе (подгруппе) амортизации.

Сумма начисленной за один месяц амортизации для каждой амортизационной группы (подгруппы) определяется исходя из произведения суммарного баланса соответствующей амортизационной группы (подгруппы) на начало месяца и нормы амортизации, установленной ст. 259.2 НК РФ, по следующей формуле:

где

A - сумма начисленной за один месяц амортизации для соответствующей амортизационной группы (подгруппы);

B - суммарный баланс соответствующей амортизационной группы (подгруппы);

k - норма амортизации для соответствующей амортизационной группы (подгруппы).

В целях применения нелинейного метода начисления амортизации применяются следующие нормы амортизации (п. 5 ст. 259.2 НК РФ):

|

Амортизационная группа |

Норма амортизации (месячная), % |

|

Первая |

14,3 |

|

Вторая |

|

|

Третья |

|

|

Четвертая |

|

|

Пятая |

|

|

Шестая |

|

|

Седьмая |

|

|

Восьмая |

|

|

Девятая |

|

|

Десятая |

Если в результате выбытия амортизируемого имущества суммарный баланс соответствующей амортизационной группы (подгруппы) уменьшается до нуля, такая амортизационная группа (подгруппа) ликвидируется.

Особое правило предусмотрено для ситуации, когда суммарный баланс амортизационной группы (подгруппы) становится менее 20 000 руб.

В месяце, следующем за месяцем, в котором указанное значение было достигнуто, если за это время суммарный баланс соответствующей амортизационной группы (подгруппы) не увеличился в результате ввода в эксплуатацию объектов амортизируемого имущества, налогоплательщик вправе ликвидировать указанную группу (подгруппу). При этом значение суммарного баланса относится на внереализационные расходы текущего периода (п. 12 ст. 259.2 НК РФ).

Порядок списания объектов по истечении срока полезного использования установлен в п. 13 ст. 259.2 НК РФ.

Согласно этому пункту по истечении срока полезного использования объекта амортизируемого имущества налогоплательщик может исключить данный объект из состава амортизационной группы (подгруппы) без изменения суммарного баланса этой амортизационной группы (подгруппы). При этом начисление амортизации исходя из суммарного баланса этой амортизационной группы (подгруппы) продолжается в прежнем порядке.

Для этих целей срок полезного использования объектов, введенных в эксплуатацию до 1-го числа налогового периода, с начала которого учетной политикой для целей налогообложения установлено применение нелинейного метода начисления амортизации, принимается с учетом срока эксплуатации соответствующих объектов до указанной даты.

При списании объекта, амортизирующегося нелинейным методом, организация не может единовременно учесть его остаточную стоимость в составе расходов (пп.8 п.1 ст.265 Н РФ). Стоимость объекта будет продолжать амортизироваться в составе суммарного баланса той амортизационной группы, в которую входил этот объект.

В налоговом учете при начислении амортизации возможно применение специального коэффициента (не более 2) в отношении оборудования, используемого в условиях агрессивной среды и (или) повышенной сменности. В медицинских организациях могут присутствовать оба фактора, поскольку ряд приборов может работать круглосуточно, другие имеют контакт с агрессивными и опасными веществами.

Используемый метод начисления амортизации должен быть закреплен в учетной политике для целей налогообложения. Если организация в целях налогообложения и в бухгалтерском учете применяет различные методы начисления амортизации, то необходимо вести раздельный бухгалтерский и налоговый учет начисления амортизации.

Многие виды медицинского оборудования достаточно дорогостоящие, и не все организации (медицинские центры и клиники) могут позволить себе приобрести такое оборудование.

Основные средства могут приобретаться в рассрочку. Под приобретением в кредит или, рассрочку понимаются такие отношения сторон, которые предусмотрены ст. 488 ГК РФ с обязательным заключением договора.

Договор продажи медицинского оборудования в кредит может предусматривать уплату процентов на сумму, соответствующую цене товара, начиная со дня передачи товара продавцом, но может быть и беспроцентным. С момента передачи оборудования медицинской организации и до его оплаты оно находится в залоге у продавца, если иное прямо не предусмотрено договором.

При оформлении договора купли-продажи основных средств медицинского назначения в кредит медицинская организация сразу же приобретает право собственности на это имущество и может использовать его в процессе своей деятельности, причем право распоряжения этим имуществом несколько ограничено, т.е. его нельзя продать, сдать в аренду и прочее без согласия залогодержателя, т.е. продавца.

При приобретении оборудования в кредит его стоимость отражается на счете 01 «Основные средства». Одновременно с этим сумма обременения этого имущества залогом, установленным договором, отражается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные».

При приобретении медицинской техники в собственность затраты на его покупку являются капитальными вложениями и не могут быть включены в состав расходов. В состав расходов могут быть включены только платежи за отсрочку (рассрочку) оплаты (проценты). При этом в бухгалтерском учете указанные платежи учитываются в составе операционных расходов и принимаются к учету после постановки объекта основных средств на баланс (п. 8 ПБУ 6/01 и п. 11 ПБУ 10/99). В налоговом учете проценты, уплаченные за кредит, относятся к внереализационным расходам (подп. 2 п. 1 ст. 265 НК РФ), к налоговому учету принимаются в соответствии требованиям ст. 269 НК РФ. Данная норма предусматривает учет процентов за кредит либо в пределах среднего уровня процентов по аналогичным долговым обязательствам, либо в размере ставки рефинансирования Центрального банка РФ, увеличенной в 1,1 раза (при отсутствии сопоставимых договоров или по выбору организации).

При приобретении медицинского оборудования по договору лизинга (финансовой аренды) лизингодатель обязуется приобрести в собственность имущество, указанное лизингополучателем (медучреждением) у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

Договор лизинга регламентирует основные права и обязанности арендатора (медицинской организации) и арендодателя (лизинговой фирмы), а также регулирует финансовые отношения между сторонами по поводу размещаемого имущества. Срок договора, как правило, составляет от 1 до 10 лет. В договоре фиксируется период, в течение которого обе стороны имеют гарантированный правовой статус, а договор не может быть расторгнут. Для каждого случая определяется арендная ставка по полученному лизинговому имуществу. Оплата лизинговых платежей по договору может выплачиваться ежемесячно, ежеквартально, один раз в полугодие или один раз в год.

Лизинг является одним из наиболее удобных способов развития деятельности и увеличения уровня основных средств. Это связано со следующим:

в случае отсутствия возможности приобрести необходимое оборудование за свой счет и привлеченных для этого заемных средств медицинская организация может использовать лизинг для покупки нового медицинского оборудования для оказания медицинских услуг надлежащего качества;

договор лизинга позволяет приобрести наиболее сложное и дорогостоящее оборудование;

оформление договора лизинга не требует залога;

данный способ приобретения оборудования могут использовать не только крупные медицинские организации, имеющие большой объем средств, но и небольшие медицинские центры и кабинеты.

Договор лизинга регулирует финансовые отношения между лизингодателем и лизингополучателем (медицинской организацией). В соответствии с договором лизинга в обязанности лизингодателя входит покупка необходимого оборудования. Если медицинской организации требуется оборудование какого-то определенного поставщика, то данное условие также предусматривается в договоре.

Договором также определяются обязанности лизингополучателя - медицинской организации. Если договором лизинга не предусмотрены особые ситуации по обслуживанию и содержанию предмета лизинга, то:

техническое обслуживание, капитальный и текущий ремонт предмета лизинга осуществляется за счет медицинской организации (п. 3 ст. 17 Закона от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)»);

отделимые улучшения предмета лизинга, произведенные медицинской организацией, являются ее собственностью, если иное не предусмотрено договором лизинга. Производить неотделимые улучшения предмета лизинга можно только с письменного согласия лизингодателя. В этом случае после прекращения договора лизинга медицинская организация имеет право на возмещение стоимости этих улучшений. Если же медицинская организация произвела улучшения предмета лизинга без согласия лизингодателя, то права на возмещение этих улучшений медицинская организация не имеет;

предмет лизинга может учитываться на балансе как лизингодателя, так и лизингополучателя (п. 1 ст. 31 Закона «О финансовой аренде (лизинге)»), в связи с чем этот момент требует обязательной регламентации в договоре.

Имущество, приобретенное по договору лизинга, в течение всего срока действия договора остается в собственности лизингодателя. Порядок учета имущества, приобретенного по лизингу, определяется тем, на балансе какой организации числится приобретенное имущество - у медицинской организации или у лизингодателя. Данное положение определяется сторонами самостоятельно и оговаривается в договоре лизинга.

Если оборудование учитывается на балансе лизингополучателя (медицинской организации), то стоимость в бухгалтерском учете будет отличаться от стоимости, сформированной в целях налогообложения. В бухгалтерском учете на счете 03 «Доходные вложения в материальные ценности» формируется полная стоимость объекта, приобретенного по лизингу согласно договору, а в целях налогообложения к учету принимается только сумма расходов лизингодателя на приобретение объекта основных средств у продавца.

Договор лизинга для целей налогового учета допускает применение повышающего коэффициента к нормам амортизации, равный 3. Однако действующее бухгалтерское законодательство применения такого коэффициента не предусматривает.

Таким образом, при договоре лизинга медицинская организация получает значительное преимущество в принятии в качестве расходов суммы амортизации по лизинговому имуществу по сравнению с имуществом, находящимся в собственности, т.е. купленному по договору купли-продажи.

Порядок бухгалтерского учета медицинского оборудования, являющегося предметом лизинга, зависит от того, на чьем балансе будет учитываться предмет лизинга в соответствии с условиями договора.

Если предмет лизинга учитывается на балансе лизингодателя, при приемке этого медицинского оборудования медицинская организация – лизингополучатель отражает его на забалансовом счете 001 «Арендованные основные средства» в оценке, указанной в договоре лизинга.

В связи с тем, что оборудование не будет числиться на балансе лизингополучателя, амортизации такое имущество у медицинской организации не подлежит.

В бухгалтерском учете лизингополучателя будут отражаться только расходы в виде лизинговых платежей.

Начисление лизинговых платежей отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Задолженность по лизинговым платежам (расчеты по договору лизинга т.п.)» в корреспонденции со счетами учета затрат:

Дебет 20 «Основное производство» (26 «Общехозяйственные расходы») – Кредит 76 «Расчеты с разными дебиторами и кредиторами» - начислены лизинговые платежи в соответствии с графиком платежей;

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» - Кредит 76 «Расчеты с разными дебиторами и кредиторами» - отражен НДС по лизинговым платежам;

Дебет 68 «Расчеты по налогам и сборам» - Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» - принят к вычету предъявленный лизингодателем НДС по лизинговым платежам (при одновременном выполнении условий, предусмотренных ст.ст.171-172 НК РФ).

Оплата лизинговых платежей отражается проводкой:

Дебет 76 «Расчеты с разными дебиторами и кредиторами» - Кредит 51 «Расчетный счет» - произведена оплата лизинговых платежей.

По окончании срока действия договора лизинга (если не происходит выкуп предмета лизинга) лизингополучатель возвращает имущество лизингодателю и списывает его стоимость с забалансового счета 001 «Арендованные основные средства».

В том случае, когда договор лизинга предусматривает переход права собственности оборудования к медицинской организации по окончании его срока действия, договором лизинга, как правило, предусматривается уплата медицинской организацией лизингодателю выкупной стоимости оборудования. Величина выкупной стоимости определяется доронами договора самостоятельно.

При выкупе имущества у лизингодателя стоимость оборудования также подлежит списанию с забалансового счета 001 «Арендованные основные средства». При этом выкупная стоимость формирует у медицинской организации первоначальную стоимость получаемого оборудования.

Пример 4

ООО «Лекон» заключило договор лизинга с лизинговой компанией «Лизинг - ТПК». Согласно договору лизинговая компания приобрела диагностическое оборудование на сумму 2 200 000 руб. (без учета НДС) и передала его ООО «Лекон» сроком на пять лет. По окончании срока лизинга диагностическое оборудование переходит в собственность ООО «Лекон». Стороны установили величину выкупной стоимости диагностического оборудования – 60 000 руб. (в т.ч. НДС – 9 510 руб.).

Ежемесячные лизинговые платежи в течение всего срока лизинга составляют 40 000 руб. (в том числе НДС - 6100 руб.).

Данное оборудование используется только при оказании медицинских услуг, облагаемых НДС.

В учете ООО «Лекон» операции по лизингу диагностического оборудования получат следующее отражение.

В месяце приобретения:

Дебет 001 «Арендованные основные средства» - на сумму полученного диагностического оборудования по договору лизинга - 2 200 000 руб.;

Ежемесячно в течение срока действия договора лизинга:

Дебет 20 «Основное производство» - Кредит 76, субсчет «Задолженность по лизинговым платежам» - на сумму начисляемых ежемесячных лизинговых платежей - 33 900 руб.;

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» - Кредит 76 «Расчеты с разными дебиторами и кредиторами» - отражен НДС по лизинговым платежам – 6 100 руб.;

Дебет 68 «Расчеты по налогам и сборам» - Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» - принят к вычету предъявленный лизингодателем НДС по лизинговым платежам (при одновременном выполнении условий, предусмотренных ст.ст.171-172 НК РФ) – 6 100 руб.;

Дебет 76 «Расчеты с разными дебиторами и кредиторами» - Кредит 51 «Расчетные счета» - на сумму оплачиваемых ежемесячных лизинговых платежей - 40 000 руб.

По окончании срока действия договора лизинга:

Кредит 001 «Арендованные основные средства» - списывается стоимость диагностического оборудования, учтенная на забалансовом счете - 2 200 000 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 60 «Расчеты с поставщиками и подрядчиками» (76 «Расчеты с разными дебиторами и кредиторами») – отражена выкупная стоимость обоудования – 50 850 руб. (60 000 – 9 150);

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» - Кредит 60 «Расчеты с поставщиками и подрядчиками» (76 «Расчеты с разными дебиторами и кредиторами») – отражен НДС с выкупной стоимости – 9 150 руб.;

После учета диагностического оборудования на счете 01 «Основные средства»:

Дебет 68 «Расчеты по налогам и сборам» - Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» - принят к вычету НДС – 9 150 руб.

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - ежемесячно отражается начисление амортизации по объекту основных средств.

Если оборудование учитывается на балансе медицинской организации, то при приемке оборудования от лизинговой компании ей необходимо поставить его на свой баланс. Отражение этой операции в бухгалтерском учете аналогично отражению операций по приобретению объектов основных средств, т. е. с использованием счета 08 «Вложения во внеоборотные активы». На этом счете отражается общая сумма задолженности медицинской организации перед лизинговой компанией согласно договору лизинга, а также затраты, связанные с получением, доставкой и монтажом лизингового имущества. После ввода имущества в эксплуатацию сформированная на счете 08 стоимость оборудования переносится в дебет счета 01 «Основные средства», субсчет «Арендованное имущество».

Пример 5

Используем данные предыдущего примера, только по договору лизинга имущество будет учитываться на балансе медицинской организации ООО «Лекон». При этом общая сумма лизинговых платежей за весь срок составит 2 832 000 руб. (в т.ч. НДС – 432 000 руб.).

Амортизация оборудования начисляется линейным методом.

Срок полезного использования диагностического оборудования – 60 мес.

По условиям договора применяется специальный коэффициент 3 к основной норме амортизации.

Фактическая ежемесячная норма амортизации составит: 5% = (1: 60 мес. х 100% х 3).

В бухгалтерском учете операции по договору лизинга отражаются проводками:

Дебет 08«Вложения во внеоборотные активы» - Кредит 76, субсчет «Арендные платежи» - на сумму полученного лизингового диагностического оборудования - 2 400 000 руб. (2 832 000 - 432 000);

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» - Кредит 76, субсчет «Арендные платежи» - отражена сумма НДС – 432 000 руб.;

Дебет 01, субсчет «Арендованное имущество» - Кредит 08 «Вложения во внеоборотные активы» - на стоимость введенного имущества в эксплуатацию - 2 400 000 руб.

Ежемесячно в течение срока действия договора лизинга в бухгалтерском учете получат отражение следующие записи:

Дебет 76, субсчет «Арендные платежи» - Кредит 76, субсчет «Задолженность по лизинговым платежам» - на сумму начисленного ежемесячного лизингового платежа в размере 33 900 руб.;

Дебет 68 «Расчеты по налогам и сборам» - Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» - принята к вычету сумма НДС, предъявленная лизингодателем – 6 100 руб.;

Дебет 76, субсчет «Задолженность по лизинговым платежам» - Кредит 51 «Расчетные счета» - на сумму оплаченных лизинговых платежей - 40 000 руб.;

Дебет 20 «Основное производство» - Кредит 02, субсчет «Амортизация имущества, полученного по договору лизинга» на сумму амортизации диагностического оборудования - 120 000 руб. (2 400 000x5%).

По окончании действия договора лизинга диагностическое оборудование остается у ООО «Лекон»:

Дебет 01, субсчет «Собственное медицинское оборудование» - Кредит 01, субсчет «Арендованное имущество» - на сумму переведенного лизингового оборудования в состав собственных основных средств - 2 400 000 руб.;

Дебет 02, субсчет «Амортизация имущества, полученного по договору лизинга» - Кредит 02, субсчет «Амортизация собственного медицинского оборудования» - на сумму накопленной амортизации диагностического оборудования в составе амортизации собственных основных средств.

Существует такая форма расчета за медицинское оборудование, как расчет с помощью аккредитива. Расчет с помощью аккредитива, как правило, выгоден для поставщиков, так как он гарантирует получение денежных средств за продаваемое оборудование и технику. При покупке медицинского оборудования или техники медицинская организация открывает аккредитив в банке, в котором у нее имеется расчетный или валютный счет.

Для открытия аккредитива необходимо оформить и сдать в банк специальную форму № 0401063 (приложение № 5 к Положению о безналичных расчетах в РФ (утверждено Центральным банком РФ от 3 октября 2002 г. № 2-П).

После заключения договора о поставке медицинского оборудования покупателю этого оборудования необходимо представить в свой банк форму об открытии аккредитива в четырех экземплярах, один из которых банк возвращает покупателю, второй остается в банке, третий и четвертый отправляется в банк получателя средств.

По полученному аккредитиву продавец получает денежные средства в банке при предоставлении соответствующих документов, подтверждающих выполнение им договорных обязательств, перечень которых определяется договором о поставке. Переданные в банк получателя документы регистрируются в реестре счетов (форма № 0401065), который также оформляется в четырех экземплярах, один из которых остается в банке продавца, второй - направляется в банк покупателя, третий - покупателю, четвертый - продавцу.

Аккредитив признается покрытым, если покупатель заранее перечисляет на него деньги со своего расчетного счета. При этом данные денежные средства не могут быть Направлены покупателем на другие цели. Бухгалтерский учет операций по покрытому аккредитиву рассмотрим на следующем примере.

Пример 6

Медицинский центр «ООО "Евромед"» заключил договор на покупку радиационной медицинской установки на сумму 800 000 руб. (без учета НДС). В соответствии с условиями контракта расчеты производятся путем открытия покрытого аккредитива в рублях. Вознаграждение банка за услуги по открытию аккредитива составило 30 000 руб.

Расходы по доставке оборудования со склада поставщика составили 15 000 руб. (в том числе НДС - 2287,5 руб.). Расходы по доставке были оплачены с расчетного счета.

Приобретенное оборудование будет использоваться в медицинской деятельности, не облагаемой НДС.

В бухгалтерском учете операции по расчетам следует оформить следующими записями:

Дебет 55, субсчет 1 «Аккредитивы» - Кредит 51 «Расчетные счета» - денежные средства переведены на аккредитив - 800 000 руб.;

Дебет 76 «Расчеты с разными дебиторами и кредиторами» - Кредит 51 «Расчетные счета» - оплачены услуги банка - 30 000 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 76 «Расчеты с разными дебиторами и кредиторами» - стоимость услуг банка включена в первоначальную стоимость приобретенного оборудования - 30 000 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 60 «Расчеты с поставщиками и подрядчиками» - оприходовано приобретенное оборудование - 800 000 руб.;

Дебет 60 «Расчеты с поставщиками и подрядчиками» - Кредит 55, субсчет 1 «Аккредитивы» - денежные средства перечислены продавцу с аккредитива - 800 000 руб.;

Дебет 76 «Расчеты с разными дебиторами и кредиторами» - Кредит 51 «Расчетные счета» - оплачены расходы по доставке с учетом НДС - 15 000 руб.;

Дебет 08 «Вложения во внеоборотные активы» - Кредит 76 «Расчеты с разными дебиторами и кредиторами» - расходы по доставке включены в первоначальную стоимость приобретенного оборудования - 15 000 руб.;

Дебет 01 «Основные средства» - Кредит 08 «Вложения во внеоборотные активы» - приобретенное оборудование введено в эксплуатацию с первоначальной стоимостью 845 000 руб. (800 000 руб. + + 30 000 руб. + 15 000 руб.).

В случае если по каким-либо причинам покрытый аккредитив не использован, то деньги должны быть оприходованы на счет (Дебет счета 51 «Расчетные счета» Кредит счета 55 «Специальные счета в банках», субсчет 1 «Аккредитивы»).

Может быть открыт непокрытый (гарантированный) аккредитив, сумма которого учитывается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные».

Закрытие аккредитива осуществляется в исполняющем банке, если истек его срок действия, получатель средств отказался от использования аккредитива или банк-эмитент отозвал аккредитив (в том числе по требованию плательщика).

Условия закрытия аккредитива должны быть предусмотрены в договоре при открытии аккредитива.

Формы первичной документации для учета основных средств и краткие указания по их заполнению утверждены постановлением Государственного комитета РФ по статистике от 30 октября 1997 г. № 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве». К ним относятся:

– ОС-1 Акт (накладная) приемки-передачи основных средств;

– ОС-3 Акт приемки-сдачи отремонтированных, реконструированных и модернизированных объектов;

– ОС-4 Акт на списание основных средств;

– ОС-4а Акт на списание автотранспортных средств;

– ОС-14 Акт о приемке оборудования;

– ОС-15 Акт приемки-передачи оборудования в монтаж.

Для учета ввода в эксплуатацию объектов основных средств составляется акт (накладная) приемки-передачи основных средств (форма № ОС-1). Этот акт применяется для зачисления в состав основных средств отдельных объектов, уступивших путем:

приобретения за плату у других организаций;

строительства хозяйственным или подрядным способом;

получения от других организаций и лиц в безвомездное пользование;

внесения учредителями в счет их вкладов в уставный капитал;

получения в хозяйственное ведение или оперативное управление;

взятия в аренду с последующим выкупом;

Поступления по акту дарения;

Передачи в совместную деятельность и доверительное управление;

Передачи в обмен на другое имущество и др.

Данный документ используется для учета ввода объектов в эксплуатацию, за исключением тех случаев, когда ввод объектов в действие должен, в соответствии с действующим законодательством, оформляться в особом порядке для оформления внутреннего перемещения основных средств из одного структурного подразделения организации в другое, для оформления передачи основных средств со склада (из запаса) в эксплуатацию, а также для исключения из состава основных средств при передаче, продаже другой Организации.

Выбытие основных средств в результате продажи или передачи сторонним организациям оформляется актом (накладной), на основании данных которого в бухгалтерии организации делается соответствующая запись в инвентарной карточке учета основных средств (форма № ОС-6).

Допускается составление общего акта (накладной) приемки-передачи основных средств по форме № ОС- 1, оформляющего прием группы однотипных объектов основных средств, если эти объекты имеют одинаковую стоимость и приняты в одном календарном месяце.

2. Перечислите основные виды договоров по оформлению поступления нематериальных активов

При поступлении нематериальных активов со стороны для правильного правового оформления необходимы следующие виды гражданско-правовых договоров:

– лицензионный договор о передаче или уступки прав на использование объекта ИС, включая договор о передаче ноу-хау без специальной регистрации;

– учредительный договор и лицензионный договор (при внесении в уставный капитал в качестве вклада или совместную деятельность);

– лицензионный договор и акт приема-передачи в случаях безвозмездной передачи;

– договор на создание (выполнение) и передачу результатов НИОКР.

Заключение этих видов договоров регламентируется Патентным законом, Законом «Об авторском праве и смежных правах», Законом «О правовой охране программ для электронных вычислительных машин и баз данных», Гражданским кодексом Российской Федерации (часть вторая).

3. Опишите порядок ведения кассовой книги

Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге.

Каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данного предприятия.

Записи в кассовой книге ведутся в 2-х экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего.

Записи в кассовую книгу производятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу.

Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за день) с приходными и расходными кассовыми документами под расписку в кассовой книге.

Нумерация листов кассовой книги в этих машинограммах осуществляется автоматически в порядке возрастания с начала года. В машинограмме «Вкладной лист кассовой книги» последним за каждый месяц должно автоматически печататься общее количество листов кассовой книги за каждый месяц, а в последней за календарный год — общее количество листов кассовой книги за год.

Кассир после получения машинограмм «Вкладной лист кассовой книги» и «Отчет кассира» обязан проверить правильность составления указанных документов, подписать их и передать отчет кассира вместе с приходными и расходными кассовыми документами в бухгалтерию под расписку во вкладном листе кассовой книги.

В целях обеспечения сохранности и удобства использования машинограммы «Вкладной лист кассовой книги» в течение года хранятся кассиром отдельно за каждый месяц. По окончании календарного года (или по мере необходимости) машинограммы «Вкладной лист кассовой книги» брошюруются в хронологическом порядке. Общее количество листов за год заверяется подписями руководителя и главного бухгалтера предприятия и книга опечатывается.

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера предприятия.

4. Назовите основные формы безналичных расчетов

В России установлено несколько форм безналичных расчетов, которые предприятия могут выбирать по своему усмотрению. Это расчеты платежными поручениями, платежными требованиями — поручениями, аккредитивами, чеками и векселями.

Расчеты платежными поручениями. Платежное поручение — это поручение хозяйствующего субъекта о перечислении определенной суммы с его счета на счет другого хозяйствующего субъекта.

Платежное поручение действительно в течение 10 дней со дня выписки (день выписки в расчет не принимается). Поручения принимаются банком только при наличии средств на счете. Расчеты платежными поручениями используются при равномерных и постоянных поставках товаров, при авансовых платежах, частичных платежах по крупным сделкам, для перевода денежных средств через предприятия связи (пенсии, заработная плата и т.п.), по нетоварным операциям (платежи в бюджет, погашение банковских ссуд и т.п.) и др.

Расчеты платежными требованиями-поручениями. Платежное требование-поручение – это расчетный документ, содержащий требование продавца к покупателю оплатить стоимость поставленных по договору товаров на основании направленных ему расчетных и отгрузочных документов.

Расчеты аккредитивами. Аккредитив – условное денежное обязательство банка, выдаваемое им по поручению покупателя в пользу продавца, по которому банк — эмитент может произвести платеж продавцу при выполнении им условий аккредитива. Аккредитивы бывают документарные и денежные. Денежный аккредитив — именной документ, адресованный банком — эмитентом другому банку и содержащий приказ о выплате денег в определенный срок. Документарный аккредитив используется для расчета за товары.

Расчеты чеками регламентируются Положением о чеках, утвержденном постановлением Верховного Совета РФ от 13.02.1992 г. Расчетный чек – документ, содержащий приказ владельца счета банку о выплате указанной в нем суммы определенному лицу. Чек обязательно должен иметь покрытие. Чек является ценной бумагой.

Чеки действительны в течение десяти дней, не считая дня выписки. Чек, выписанный в иностранном государстве, подлежит оплате на территории России в течение 70 дней, а чек, выписанный на территории государств — членов СНГ, — в течение 20 дней.

Расчеты векселями. Операции с векселями регламентируются Положением о переводном и простом векселе, утвержденным постановлением ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 7.08.1937 г. №104/1341 и Федеральным законом «О переводном и простом векселе» от 11.03.1997 г. №48-ФЗ.

Вексель – это ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя выплатить векселедержателю определенную сумму при наступлении предусмотренного векселем срока.

Вексель может быть выписан в любой валюте. Если он выписан в иностранной валюте, то попадает в разряд валютных ценностей.

5. Как учитывают расчеты с прочими дебиторами?

Для учета различных расчетных отношений с другими организациями, отдельными лицами используют активно-пассивный счет 76 «Расчеты с разными дебиторами и кредиторами».

К счету 76 могут быть открыты субсчета: 76-1 «Расчеты по имущественному и личному страхованию»; 76-2 «Расчеты по претензиям»; 76-3 «Расчеты по причитающимся дивидендам и другим доходам»; 76-4 «Расчеты по депонированным суммам» и др.

Тест

I. По какой стоимости отражаются в бухгалтерском учете и отчетности затраты в незавершенном производстве?

Ответы:

1. По нормативной себестоимости.

2. По фактической себестоимости – верный ответ

3. По плановой себестоимости.

4. По полной себестоимости.

II. Перечислите цены, применяемые для оценки товаров в организациях торговли и общественного питания.

Ответы:

1. Оптовые, покупные.

2. Розничные, договорные.

3. Рыночные, продажные.

4. Оптовые, розничные, договорные, свободные, покупные, продажные – верный ответ

III. Как отражается уставный капитал в балансе?

Ответы:

1. По номинальной стоимости акций.

2. На сумму оплаченной части акций.

3. На сумму вкладов учредителей.

4. На сумму, указанную в учредительных документах – верный ответ

IV. Как оцениваются обязательства перед юридическими и физическими лицами в учете и в балансе (кредиторская задолженность, кредиты банков, заемные средства)?

Ответы:

1. По остаточной стоимости.

2. По рыночной стоимости.

3. По договорной цене.

4. В суммах, определяемых условиями договоров купли-продажи, кредитных договоров и договоров займа – верный ответ

V. Какая принята классификация инвентаризации по объему охвата объектов?

Ответы:

1. Периодичная и полная.

2. Частичная и выборочная.

3. Полная и частичная.

4. Частичная, периодическая, полная, выборочная

– верный ответ

СКВОЗНАЯ ЗАДАЧА

Задача представлена в форме сквозной задачи на примере условной организации ОАО. Решение предложенной задачи предусматривает учетную регистрацию основных финансово-хозяйственных операций, их группировку и обобщение на счетах, а также составление бухгалтерского баланса,

В целях упрощения задания не рассматривается ряд специфических бухгалтерских операций, не связанных с персональной деятельностью бухгалтера и сделаны некоторые допущения. В ряде операций приведены готовые суммы, хотя на практике их рассчитывают в бухгалтерии по действующим методикам.

Все суммы в работе условны и приведены в десяти вариантах.

Особенности учета отдельных операций и применяемых методов раскрываются в учетной политике ОАО.

Фрагмент учетной политики ОАО

Для учета амортизации нематериальных активов используется счет. 05 «Амортизация нематериальных активов».

Затраты на производство учитываются по общей схеме счетов бухгалтерского учета. Для обобщения затрат применяются: счет 20 «Основное производство», счет 25 «Общепроизводственные расходы» и счет 26 «Общехозяйственные расходы».

Движение готовой продукции на счете 43 «Готовая продукция» отражается по фактической производственной себестоимости.

Продукция считается проданной (реализованной) с момента отгрузки и предъявления счетов покупателю.

При выполнении задачи необходимо составить бухгалтерские проводки по операциям, приведенным в перечне хозяйственных операций за декабрь 200_ г.таблица 3 (перечень операций не охватывает весь комплекс, характерный для заключительного месяца года). Затем необходимо составить Главную книгу счетов по форме, образец которой приведен в Приложении Г. Приводить Главную книгу счетов в контрольной работе не обязательно. При составлении Главной книги остатки по счетам на начало месяца берутся из ведомости остатков по синтетическим счетам на 01 декабря 200_г(таблица 2).

На основании Главной книги составляется оборотно-сальдовая ведомость по синтетическим счетам, форма которой дана в Приложении Д и на основании этой ведомости составить баланс по форме, приведенной в Приложении Ж.

Предлагаю рассмотреть в данной статье подробный пример принятия основных средств к учету в 1С 8.3 в виде пошаговой инструкции. Порядок учета таких активов определяет ПБУ 6/01 «Учет основных средств».

При покупке основного средства формируется бухгалтерская проводка 08.04 – 60.01 (подробно — ). Из этого следует, что оборудование просто числится «на складе» по счету 08.04 «Приобретение объектов основных средств» и не эксплуатируется, а амортизация на него не начисляется.

Для того чтобы купленное оборудование начало числиться как основное средство в организации и начало амортизироваться, необходимо принять его к учету.

Ввод нового документа в 1С

Разберемся, что значит принять к учету в 1С 8.3. С точки зрения бухгалтерского учета это означает, что его нужно переместить с 08.04 счета на счет 01.01 «Основные средства в организации». Для программы же еще необходимы параметры для расчета амортизации как в бухгалтерском, так и в .

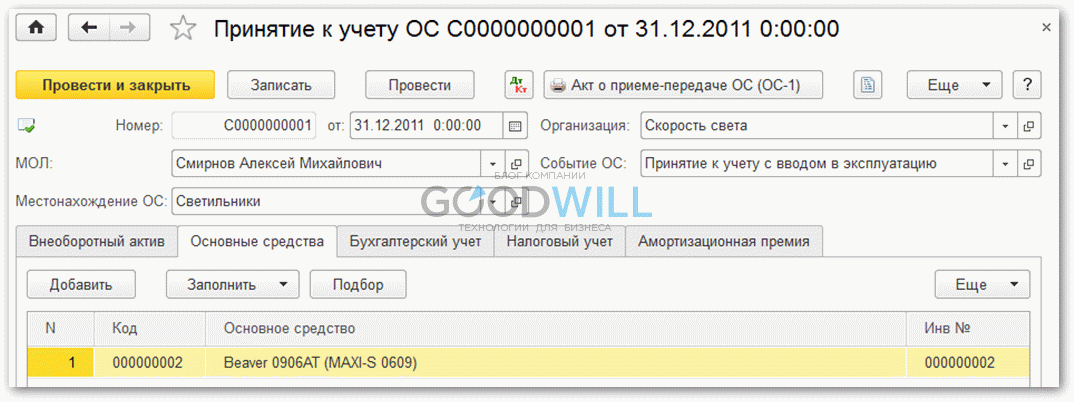

Для всего этого существует документ «Принятие к учету ОС». Рассмотрим его подробней.

Создание и заполнение документа «Принятие к учету ОС».

Чтобы создать новый документ, заходим в меню «ОС и «, далее нажимаем ссылку «Принятие к учету ОС». Откроется окно со списком документов. В этом окне нажимаем кнопку «Создать». Появится окно создания нового документа:

В шапке документа укажем организацию, подразделение (местонахождения ОС), материально ответственное лицо и событие ОС.

Получите 267 видеоуроков по 1С бесплатно:

Перейдем к первой закладке «Внеоборотный актив». Выбираем оборудование, которое хотим принять к учету. Также укажем склад, на котором оно хранится.

На закладке «Основные средства» набираем список основных средств для принятия к учету. В нашем случае это будет одна строка, которая соответствует оборудованию:

Кроме выбора основного средства, на этой закладке указывается его инвентарный номер. По умолчанию этот номер автоматически подставляется из справочника «Основные средства» (меню «Справочники», далее ссылка «Основные средства»).

Коротко об этом справочнике: в нем хранятся все параметры основного средства и меняются документами в ходе эксплуатации.

Например, мы можем в нашем создаваемом документе изменить инвентарный номер, который взялся из справочника. После проведения документа в справочнике этот номер тоже изменится. Записи в таком справочнике еще называют карточками основных средств.